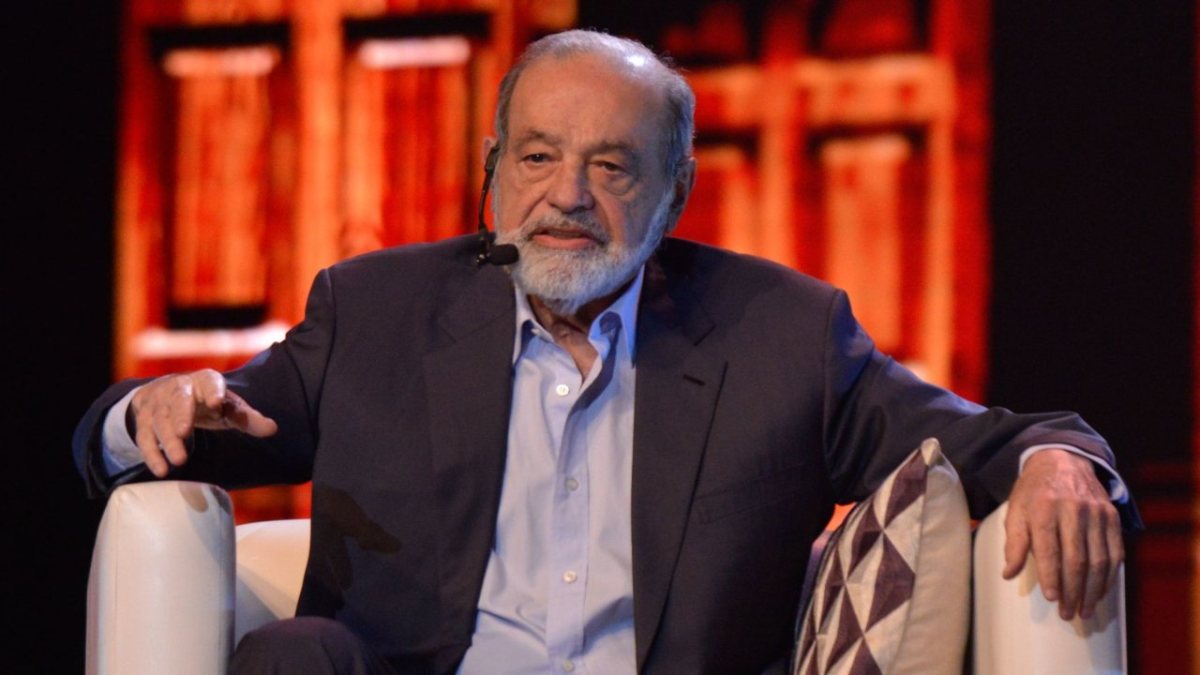

El Grupo Carso del empresario Carlos Slim adquirió 17.5% del megayacimiento de petróleo Zama en Tabasco que venía dentro de la firma Talos Energy comprada por el magnate en una operación de 124 millones 750 mil dólares por el 49.9% de las acciones.

Del monto, 74 millones 850 mil dólares se pagarán al cierre de la operación y 49 millones 900 mil restantes serán desembolsados con la primera producción del campo.

El yacimiento Zama se ubica a 63.5 kilómetros de las costas de Tabasco en la Cuenca del Sureste mexicano y se trata de unos de los descubrimientos por firmas privadas más grandes en el sexenio pasado.

Se ubica en aguas someras poco profundas con una capacidad de 850 millones de barriles de petróleo equivalentes.

Fue en 2015 que la Comisión Nacional de Hidrocarburos suscribió un convenio con Talos para la exploración y extracción de crudo en la categoría de producción compartida en el denominado Bloque 7.

Entre 2017 y 2019 el grupo privado exploró el área perforando tres pozos, pero al permear la zona de Uchukil, zona asignada a Pemex Exploración y Producción (PEP) durante la llamada Ronda Cero, las autoridades decidieron que Pemex operara dicho bloque de Talos.

Pemex tiene una participación de 50.43% en el yacimiento de Zama, la empresa noruega Wintershall Dea tiene 19.83%, Tanos contaba con 17.35% (que ahora serán de Carlos Slim), y Harbour Energy cuenta con 12.39%.

“Zamajal, subsidiaria de propiedad absoluta de Carso, ha acordado adquirir una participación de 49.9 por ciento en Talos México, que actualmente cuenta con una participación del 17.4 por ciento en el campo Zama en el Golfo de México”, señaló Talos.

“Esto implica una valoración de al menos 250 millones de dólares por el total de la participación de 17.4 por ciento en Zama, con la posibilidad de aumentar a 262.5 millones si se cumplen ciertos objetivos”, comentó la firma.

La operación se encuentra sujeta a la aprobación de la Comisión Federal de Competencia Económica (Cofece) por lo que de ir adelante será hacia el tercer trimestre de 2023.

“Carso es el socio adecuado en el momento adecuado. La inversión de Carso es reflejo del potencial económico de Zama”, comentó Timothy S. Duncan, presidente y director general de Talos.

“Esta transacción establece una valoración de referencia de Zama para los accionistas de Talos, al tiempo que proporciona importantes ingresos iniciales en efectivo”, agregó Duncan.

LEG